Valuation of company (vrednovanje kompanije)

Vrednost kompanije može da se odredi na više različitih načina:

- Knjigovodstvena vrednost

- Berzanska vrednost

- Multiplikatori

- DCF analiza

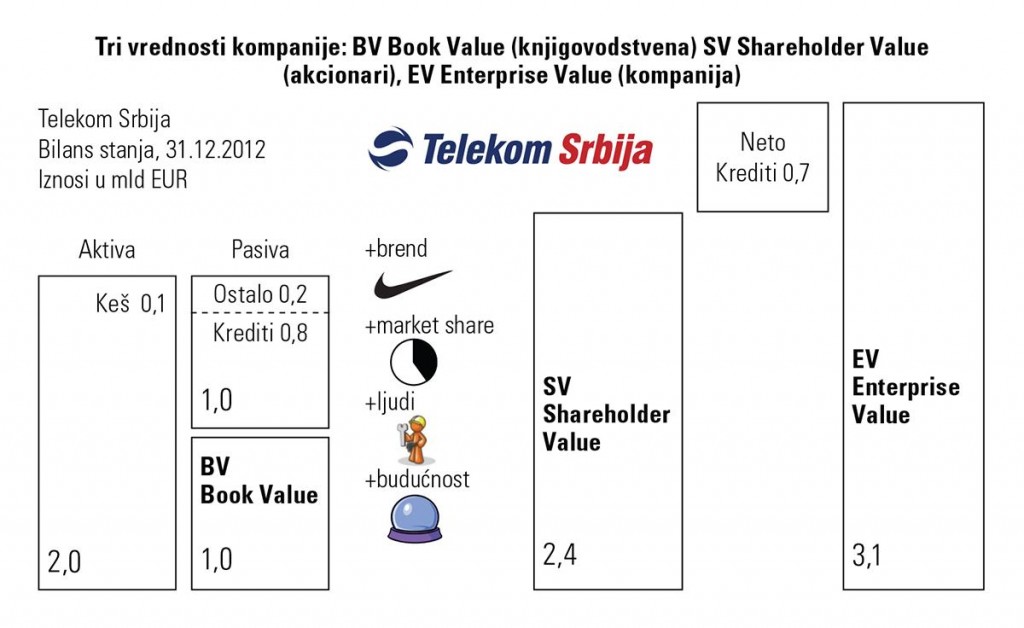

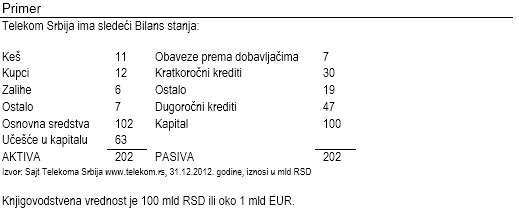

Kada se koristi knjigovodstvena vrednost, uzimaju se podaci iz Bilansa stanja balance sheet. Ovo je najjednostavnija i najbrža metoda, ali i najmanje tačna. Knjigovodstvena vrednost se na engleskom piše BV Book Value.

Nedostatak knjigovodstvene vrednosti je što ona uzima samo istorijske podatke. Knjigovodstvena vrednost ne može da uzme u obzir i nevidljivu vrednost kompanije kao što je:

- brend

- market share

- ljudi

- budućnost kompanije

U knjigama ne piše kolika je „pamet“ kompanije odnosno knjigovođa ne može da proknjiži IQ zaposlenog. A složićeš se da to nešto vredi, zar ne?

Berzanska vrednost se uzima sa berze (BELEX, NYSE i sl). Berzanska vrednost se zove i tržišna vrednost kompanije. Za više informacija pogledaj market value of equity.

Multiplikatori su jedan od načina procene vrednosti kompanije. Analitičar uzima određeni multiplikator (na primer P/B) i primenjuje ga na kompaniju.

DCF analiza je najbolji metod za vrednovanje kompanije. Istovremeno, on je i najsloženiji. Kod DCF analize koristi se diskontovanje budućih keš priliva kompanije i svođenje na sadašnju vrednost. Ono što je poseban problem jeste kako odrediti budući keš priliv kompanije. Najpoznatiju metodologiju za vrednovanje kompanije je razvila kompanija McKinsey. Njihova metodologija je odlično opisana u knjizi Valuation: Measuring and Managing the Value of Companies, ISBN 0470424702, www.mckinsey.com

Metodologija se bazira na NOPAT odnosno na proceni 7 cash flow drivers-a za budući period:

- Growth (rast prodaje)

- COGS (cena koštanja, ali bez amortizacije)

- OPEX (operativni troškovi)

- DSO (period naplate potraživanja od kupaca)

- DIO (period zadržavanja zaliha)

- DPO (period plaćanja dobavljača)

- CAPEX (investicija u osnovna sredstva)

Na osnovu ovih 7 Cash flow drivers-a, ti procenjuješ budući FCF Free Cash Flow kompanije i na osnovu njega određuješ vrednost kompanije.

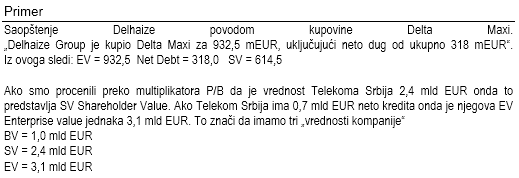

Kada se govori o vrednosti kompanije, često se spominju i dva izraza:

- SV Shareholder Value (vrednost akcijskog kapitala)

- EV Enterprise Value (vrednost same kompanije)

Shareholder value je „uži“ pojam i on govori koliko para će dobiti akcionari za svoje akcije. Enterprise value je „širi“ pojam i on uključuje i kredite kompanije tj. Net Debt. Formula koja povezuje ova dva termina:

EV = SV + Net Debt

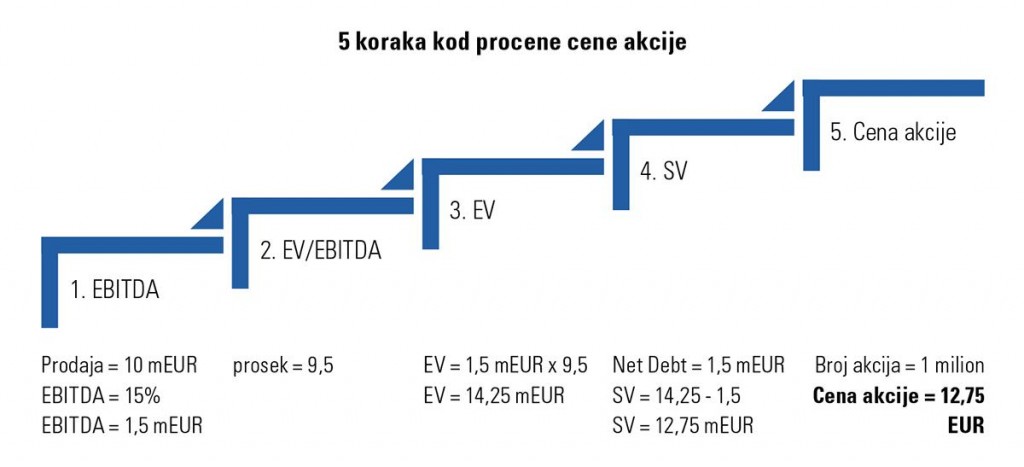

Kratko upustvo za vrednovanje kompanije i dobijanje vrednosti jedne akcije:

Kratko upustvo za vrednovanje kompanije i dobijanje vrednosti jedne akcije:

- Proceni EBITDA

- Proceni EV/EBITDA

- Izračunaj EV

- Oduzmi Net Debt od EBITDA

- Podeli SV sa brojem akcija

Procena EBITDA se najčešće radi preko procene prodaje i stope EBITDA (EBITDA u procentima od prodaje). Na primer, Prodaja je 10 mEUR a procenjena EBITDA je 15%, što znači da je EBITDA 1,5 mEUR.

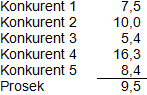

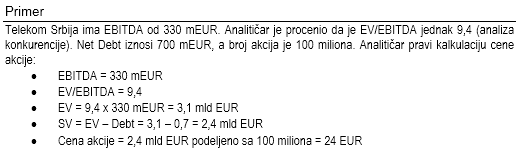

Postoji veliki broj multiplikatora. Jedan od najčeščih multiplikatora koji se koristi za vrednovanje je EV/EBITDA. Pored njega, koriste se i EV/EBIT, EV/Sales, EV/FCF kao i P/B, P/E, P/S. Svaki od ovih racio brojeva ima svoje prednosti i mane. Multiplikator EV/EBITDA se procenjuje na osnovu sličnih kompanija u datoj delatnosti. Na primer, kompanija ima 5 konkurenata u delatnosti i njihov EV/EBITDA sa berze iznosi:

I kod ove računice može da se ide u dodatnu analizu (da li uzimati prosečne vrednosti ili medijanu; šta ako ne postoje kompanije na Berzi; šta ako kompanije imaju drugu vrstu poslovnog modela i sl.). Koliko god to bilo teško, u jednom trenutku analitičar će doći sa procenom za EV/EBITDA i u ovom slučaju multiplikator je 9,5.

Posle toga se računa EV Enterprise Value. EV je jednaka 9,5 x 1,5 mEUR = 14,25 mEUR.

Od EV se oduzima Net Debt i dobija se SV Shareholder Value. Neka je u ovom slučaju Debt jednak 2,0 mEUR a keš 0,5 mEUR, što znači da je Net Debt jednak 1,5 mEUR. U tom slučaju je SV = 14,25 – 1,5 = 12,75 mEUR.

Ako postoji samo jedan akcionar u kompaniji, to znači da će on dobiti 12,75 mEUR u kešu za svoju kompaniju. Ako je veći broj akcionara, onda se SV deli sa brojem akcija i dobija se procenjena vrednost akcije. Ako ima 1 milion akcija onda je procenjena vrednost akcije 12,75 EUR.

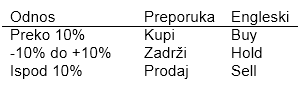

Nakon toga analitičar gleda trenutnu cenu akcije na berzi. Neka je trenutna cena akcija na berzi 10,0 EUR. Analitičar poredi trenutnu cenu od 10,0 EUR sa procenjenom cenom od 12,75 EUR i daje preporuke:

S obzirom da je procenjena cena za 27,5% viša od trenutne tržišne cene analitičar daje preporuku za akcije: KUPI (BUY).

Za detaljnije objašnjenje o vrednovanju kompanije pogledaj market value of equity. Za detaljnije objašnjenje o DCF analizi pogledaj DCF.